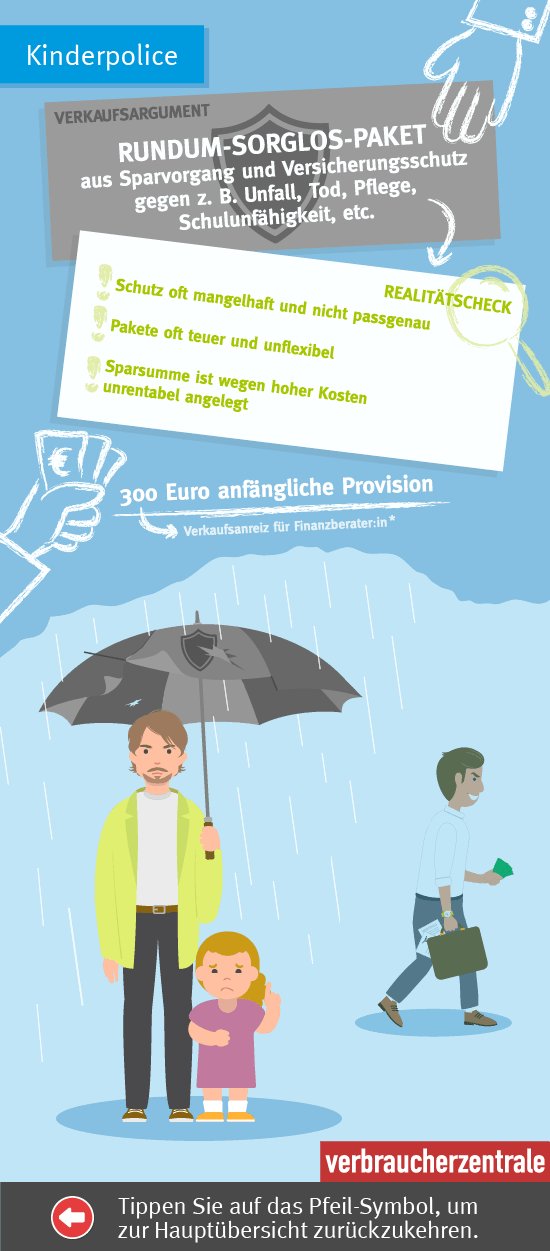

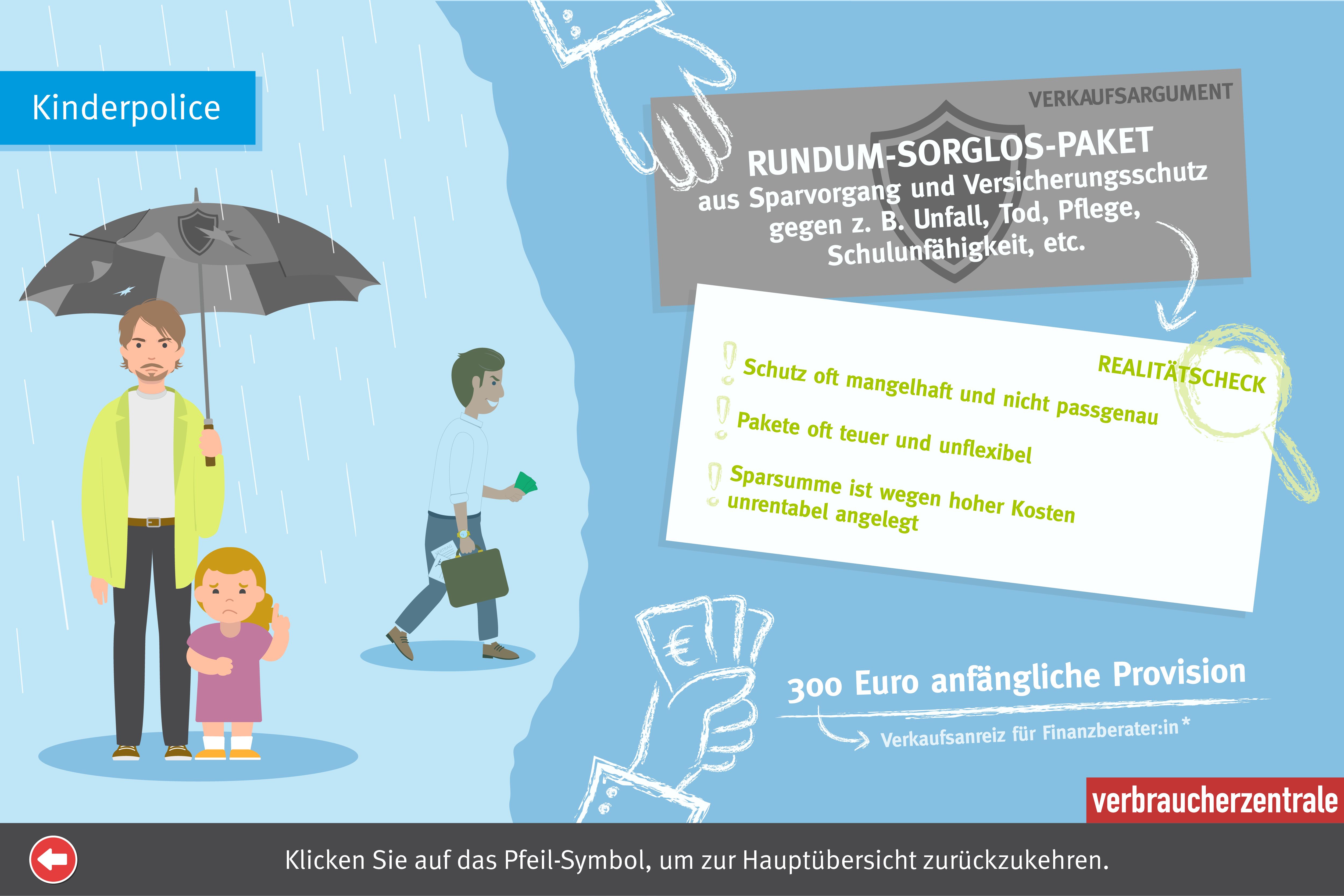

Ausbildungsversicherung, Kinderpolice & Kindervorsorge

- Mehr zu Ausbildungsversicherung, Kinderpolice & Kindervorsorge

Wenn Sie bei dieser Versicherung erwarten, dass Sie so die Ausbildung Ihres Kindes absichern könnten, dann liegen Sie falsch. Denn Sie können eine Ausbildung nicht, anders als Ihr Haus oder Ihren Hausrat, gegen Risiken versichern. Bei den hier genannten Versicherungen handelt es sich um eine Form der kapitalbildenden Lebensversicherung, mit einer frei zu vereinbarenden Ablaufleistung.

Versicherungsnehmer:innen und Beitragszahler:innen sind meist ein Elternteil oder ein Großelternteil. Die Leistung wird zum Vertragsende fällig. Meist orientiert man sich hierbei an den Beginn der Berufsausbildung oder des Studiums.

Achtung: Stirbt der Elternteil oder Großelternteil, bevor alle Beiträge bezahlt wurden, wird die Leistung nur dann trotzdem in voller Höhe fällig, wenn dies explizit so vereinbart wurde.

Es handelt sich hierbei also im Kern um mehrere Leistungen:

- um einen Schutz gegen die finanziellen Folgen durch den Tod der Eltern bzw. Großeltern

- und um eine Geldanlage für das Kind.

- Bei vielen Produkten werden überdies weitere Risiken wie Unfall oder Invalidität in einer bestimmten Höhe abgesichert.

Achtung: Jede Versicherungsleistung kostet extra. Wir raten davon ab, verschiedene Leistungen derartig miteinander zu kombinieren.

Wenn Sie einen Todesfall- oder Unfallrisiko absichern möchten, dann können Sie das tun. Überlegen Sie sich, welche Leistung Sie benötigen und erkundigen Sie sich nach eigenen Versicherungen für diesen Zweck. Der Versicherungsschutz dieser Finanzprodukte (Ausbildungsversicherung, Kinderpolice & Kindervorsorge) ist nicht passgenau, er sichert eventuelle Risiken oft nicht bedarfsgerecht ab.

Zudem ist ein Preis-Leistungsvergleich für die einzelnen Bestandteile nicht möglich und das Produkt nicht flexibel. Es ist beispielsweise nicht so einfach, über das Guthaben vor Vertragsende zu verfügen oder mit dem Sparen längere Zeit auszusetzen. Und falls dies doch geht, dann ist es oft mit finanziellen Einbußen verbunden. Zu allem Überfluss zehren auch noch hohe Abschluss- und Verwaltungskosten an der Rendite dieser Verträge. Deshalb liegen sie in der Verkaufsregalen der Berater auch ganz weit vorne.

Sinnvollere Alternative: Statt eine solche Versicherung abzuschließen, können Sie insbesondere den Todesfall der Eltern über eine Risikolebensversicherung absichern. Die Todesfallsumme sollte sich nicht an Ausbildungskosten orientieren, sondern an dem Sicherheitsbedürfnis der Eltern. Informationen über verschiedene Angebote hat die Stiftung Warentest.

Weitere Risiken, die Ihren Lebensstandard bedrohen, können individuell bedarfsgerecht mit gesonderten Verträgen abgesichert werden:

- Welche Versicherungen für verschiedene Lebenssituationen in Frage kommen können, erfahren Sie hier in einer Übersicht.

- Verlässt Ihr Nachwuchs die Schule, können Sie hier nachlesen, welche Versicherungen genau dann wichtig sein könnten.

* Angenommen sind 3 Prozent der Versicherungssumme (0,03*50*12*18= 324 Euro). Provisionen müssen bei Lebensversicherungen nicht ausgewiesen werden, wohl aber Abschluss- und Vertriebskosten, die überwiegend zur Finanzierung der Provision dienen. Die Berechnung basiert auf konkreten Fällen aus der Verbraucherberatung der Verbraucherzentralen.

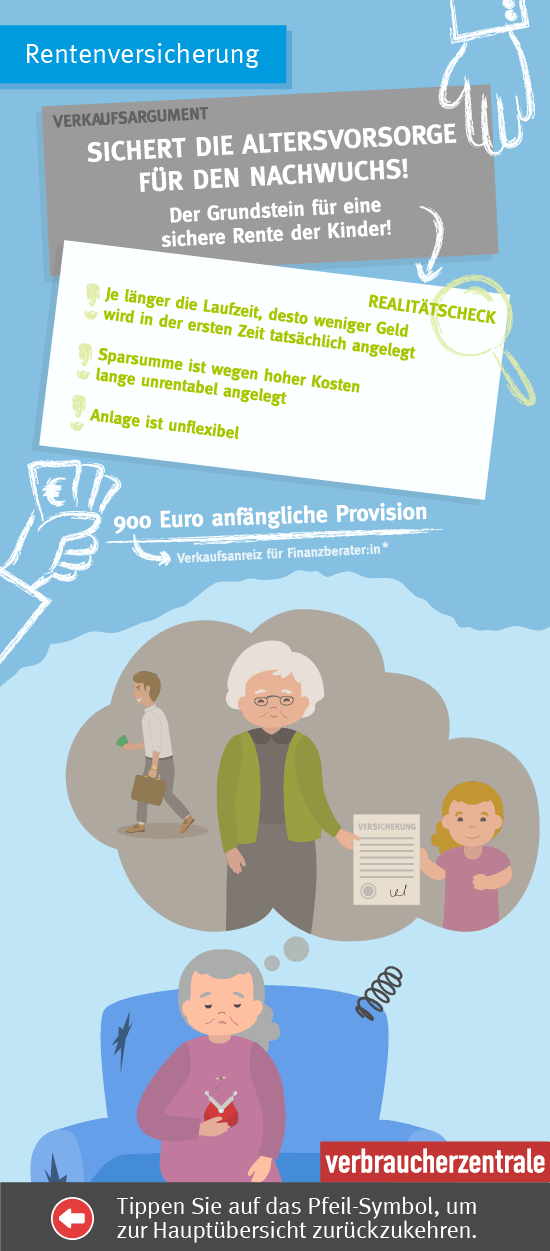

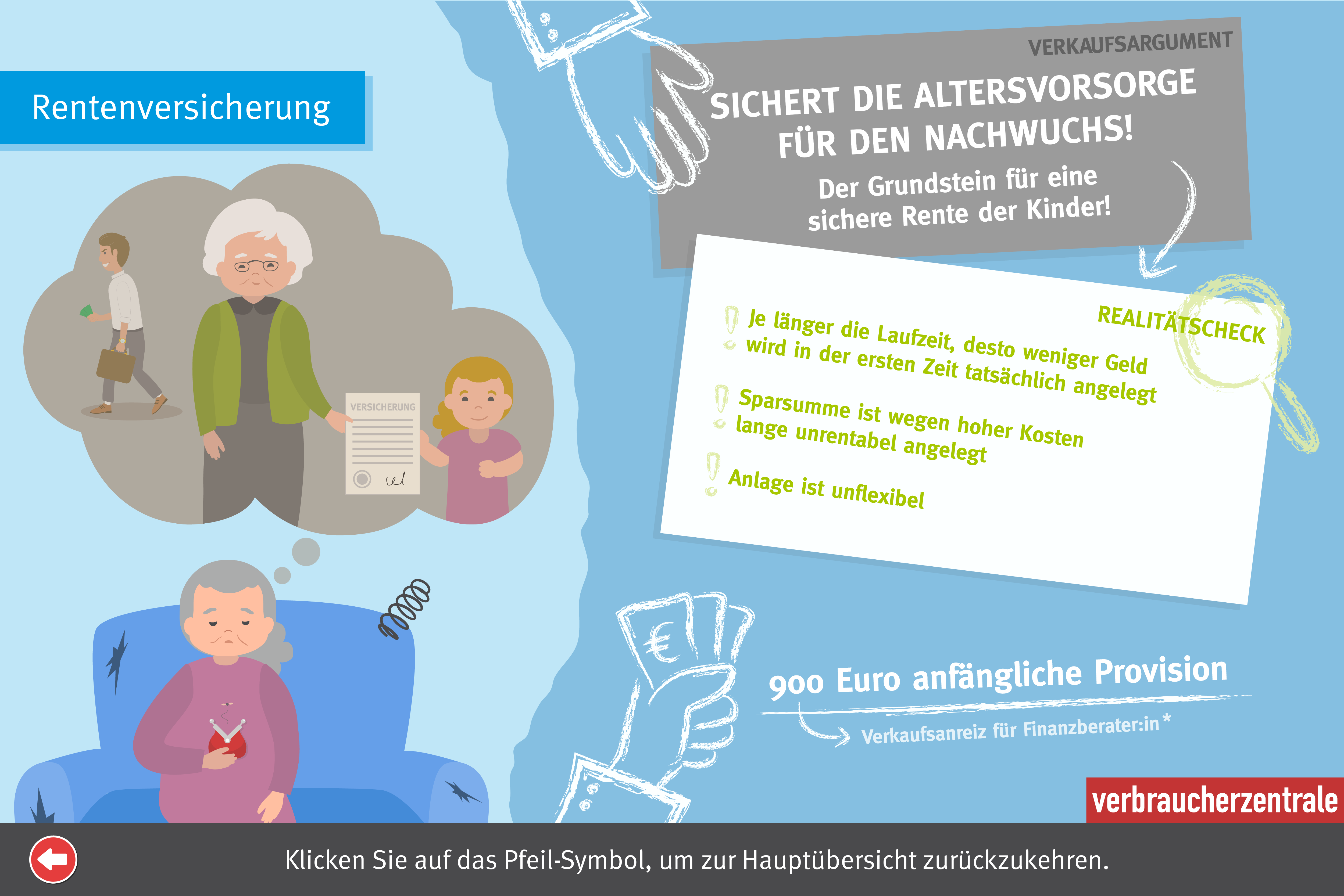

Rentenversicherung & Generationenpolicen

- Mehr zu Rentenversicherungen & Generationenpolicen

Geht es um die Altersvorsorge, verkaufen Vermittler gerne Renten- und Lebensversicherungen mit langer Laufzeit oder auch sogenannte Generationenpolicen.

Für diese Produkte haben die Marketingabteilungen der Versicherer sich verschiedene Bezeichnungen ausgedacht. Warum diese Produkte gerne verkauft werden hat einen einfachen Grund: Die Vermittlungsprovision errechnet sich aus der Summe der Einzahlungen über die vereinbarte Laufzeit. Je länger die Laufzeit, desto höher die Provision für den Vermittler und desto weniger Geld wird insbesondere in den ersten Sparjahren tatsächlich angelegt.

Altersvorsorge ist aber in erster Linie Vermögensaufbau, und da gibt es andere Finanzprodukte wie ETF-Sparpläne und Banksparpläne (siehe unten), die weitaus preiswerter zu haben sind.

Außerdem: Soll Ihr Nachwuchs im Erwachsenenalter selbst entscheiden dürfen, wie es sein Geld anlegen möchte, mit welchen Risiken und Ertragsmöglichkeiten? Oder soll das Vermögen lieber für eine Immobilie oder ein Auslandsstudium verfügbar sein? Private Rentenversicherungen sind definitiv nicht die erste Wahl.

* Geschätzt auf Basis der Abschlusskosten aus einem Kostenausweis nach §2 VVG-InfoV. Abschluss bei Geburt mit 50 Euro monatlicher Prämie. Provisionen müssen bei Lebensversicherungen nicht ausgewiesen werden, wohl aber Abschluss- und Vertriebskosten, die überwiegend zur Finanzierung der Provision dienen. Die Berechnung basiert auf konkreten Fällen aus der Verbraucherberatung der Verbraucherzentralen.

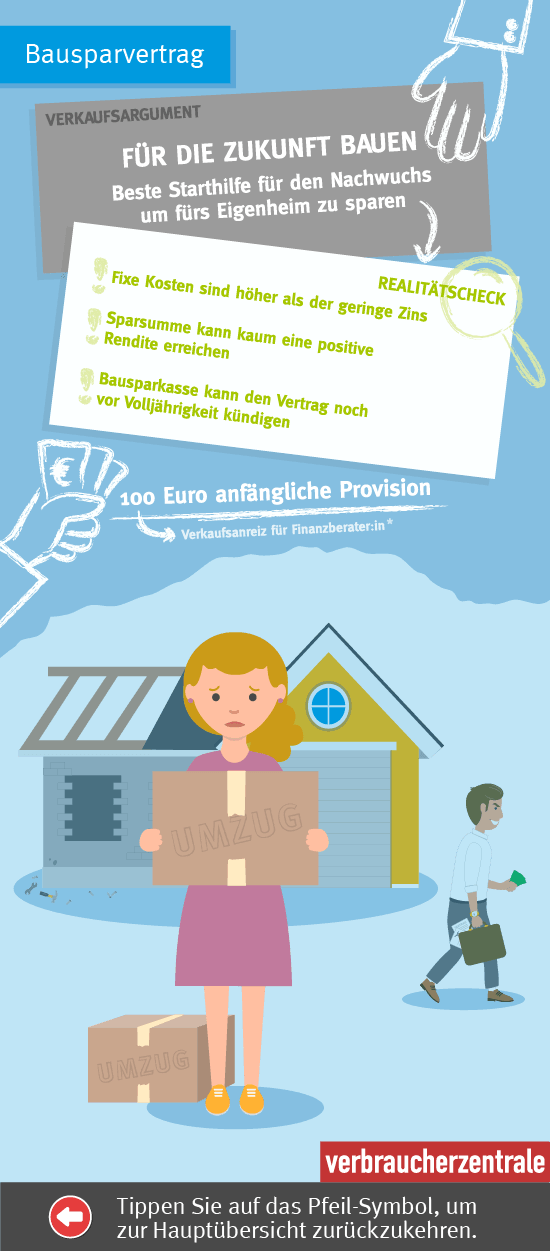

Bausparverträge

- Mehr zu Bausparverträgen

Neue Bausparverträge sind derzeit keine rentable Geldanlage. Die Guthabenverzinsung liegt nur geringfügig über 0 Prozent und zieht man alle Kosten von den Zinsen ab, rechnet sich das als Sparvertrag nicht mehr. Bausparverträge werden deshalb gerne verkauft, weil die Vermittler:innen dafür eine Provision, die sogenannte Abschlussgebühr, erhalten. Meist beträgt diese 1 Prozent der Bausparsumme, außerdem fallen jährliche Entgelte an.

Das Argument, dass Ihr Nachwuchs später vielleicht einmal bauen möchte und ein Bausparvertrag dazu ein günstiges Darlehen bietet, zieht leider auch nicht mehr: Die Bausparkassen haben in den letzten Jahren konsequent Verträge gekündigt, sobald sie das konnten. Wäre der Vertrag zuteilungsreif, also soweit angespart, dass die Darlehensphase beginnen könnte, dann müssen Sie mit einer baldigen Kündigung rechnen. Liegen lassen und später irgendwann einmal das Darlehen abrufen, diese Zeiten sind vorbei.

Mehr zum Bausparen können Sie in unserem ausführlicheren Beitrag nachlesen.

* Geschätzt auf Basis tariflicher Abschlussgebühr von 1 Prozent der Bausparsumme 10.000 €. Provisionen müssen bei Bausparverträgen nicht ausgewiesen werden. Die tatsächliche Provision kann höher, aber auch niedriger sein. Die Berechnung basiert auf konkreten Fällen aus der Verbraucherberatung der Verbraucherzentralen.

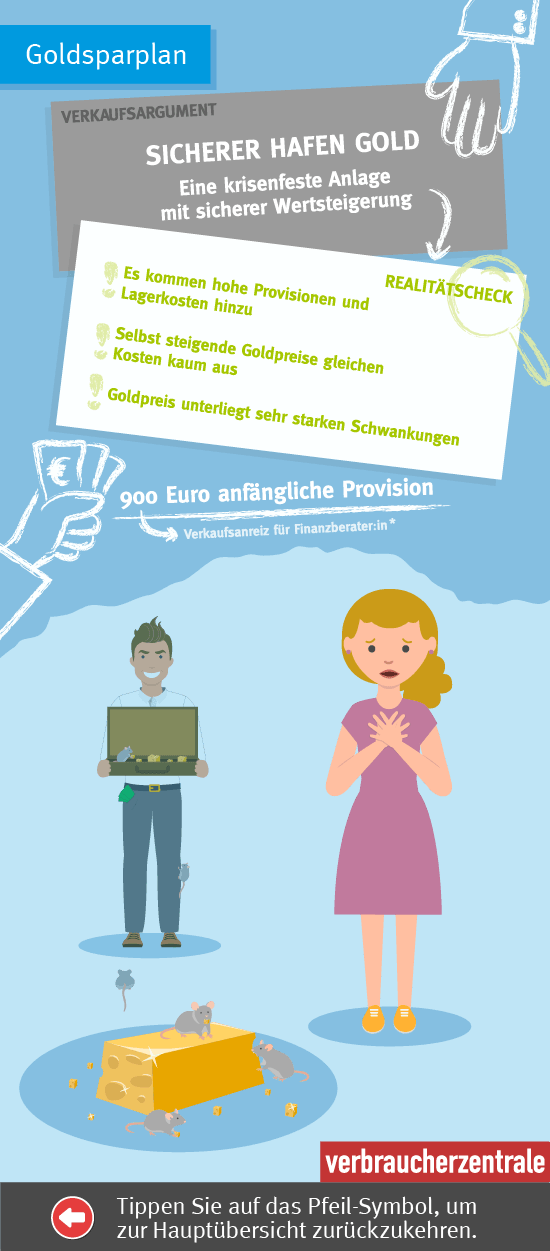

Goldkonten & Goldsparplan

- Mehr zu Goldkonten

Aufgrund der jüngsten Preisanstiege beim Goldpreis werden zunehmend auch Goldkonten oder Goldsparpläne angeboten. Allerdings schwankte der Goldpreis in der Vergangenheit heftig, mehr noch als die Aktienmärkte! In den letzten 20 Jahren pendelte der Preis zwischen rund 300 und 1.880 Euro je Feinunze.

Gold ist also alles andere als eine sichere Geldanlage. Es ist aber auch nicht generell ungeeignet als Geldanlage. Bei größeren Beträgen kann die Beimischung von Gold zu einem Anlagemix - zum Beispiel bestehend aus Zinspapieren und Aktienfonds - das Risiko insgesamt senken, bei der Geldanlage große Verluste zu erleiden. Gold zahlt aber weder Zins noch Dividende und seine langfristige Wertentwicklung über Jahrzehnte hinweg war nach Abzug der Inflationsrate nur in wenigen Zeiträumen höher als bei anderen Geldanlagen.

Deshalb raten wir davon ab, deutlich mehr als 10 Prozent des Vermögens in Gold anzulegen.

Wenn Sie mit dem Gedanken spielen, dem Nachwuchs Gold zu schenken, dann raten wir von Goldkonten oder Goldsparplänen ab. Schenken Sie stattdessen einfach eine Goldmünze. Sie bestehen in aller Regel aus Feingold (999er Gold) und werden von verschiedenen Ländern oftmals jährlich mit unterschiedlichen Motiven herausgegeben.

Seien Sie bei Sammlermünzen vorsichtig, hier bezahlen Sie weit mehr als die Münze in Gold gerechnet wert ist. Es gibt Münzen, die eine ganze Unze (31,1 Gramm) wiegen, aber auch Münzen mit geringerem Gewicht. Je kleiner das Gewicht desto schlechter ist der Preis. Wer möglichst viel Gold für sein Geld erhalten möchte, ist besser beraten, einige wenige größere Goldmünzen zu kaufen statt vieler kleiner.

Wichtig: Informieren Sie sich vorab im Internet über den Goldpreis in Euro, dann können Sie das Angebot besser einschätzen. Kaufen können Sie Goldmünzen bei Banken und Edelmetallhändlern. Seien Sie vorsichtig, wenn Sie Gold im Internet bestellen und bezahlen sollen, bevor Ihnen das Gold geliefert wurde.

Mehr Informationen zur Anlage in Gold finden Sie hier.

* Die Provision entspricht mindestens der vereinbarten Vermittlungsvergütung, neben Kaufpreisaufschlag, Lagergebühr, Vermittlungskosten. Die Provisionen müssen bei Goldsparplänen nicht ausgewiesen werden. Die tatsächliche Provision kann höher sein, je nach Anbieter aber auch niedriger. Die Berechnung basiert auf konkreten Fällen aus der Verbraucherberatung der Verbraucherzentralen.

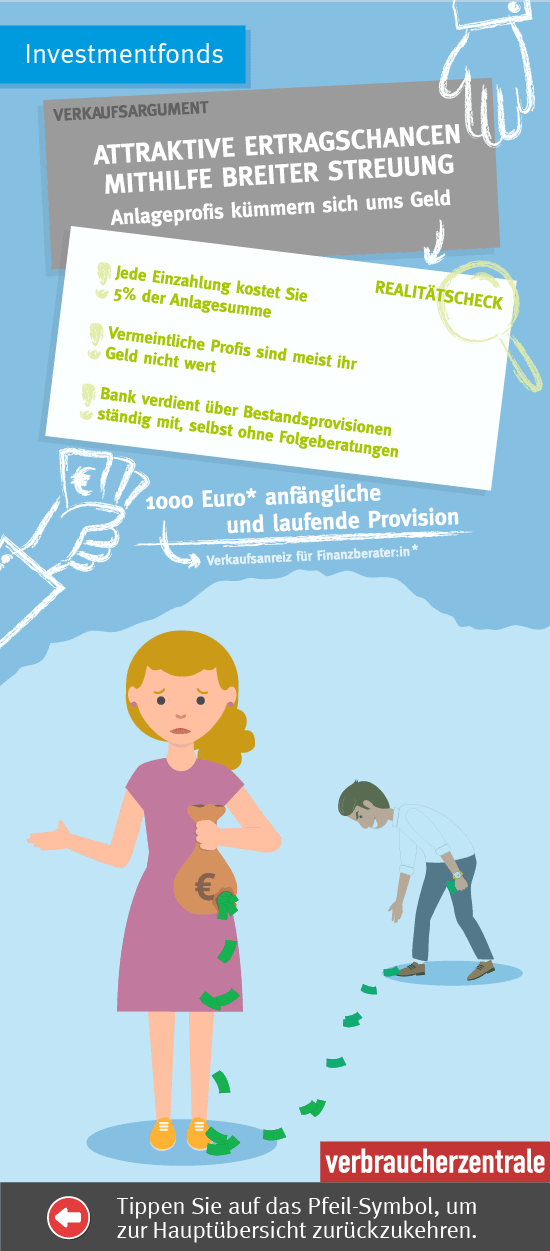

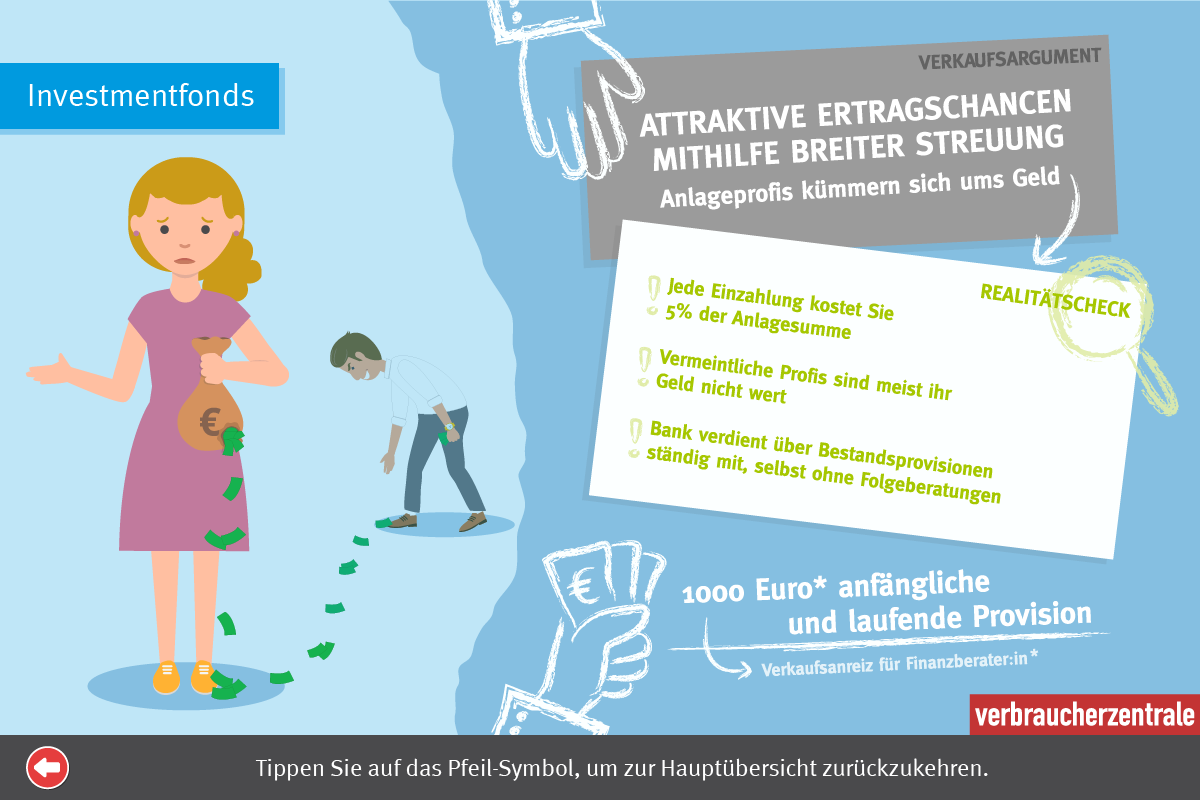

Festgeld + Investmentfonds

- Mehr zu Festgeld + Investmentfonds

Einige Finanzinstitute bieten im Rahmen von Aktionswochen höhere Zinsen für eine begrenzte Laufzeit, wenn Sie zugleich auch noch Geld in Investmentfonds anlegen.

Doch Vorsicht: Die höheren Zinsen bezahlen Sie im Grunde aus eigener Tasche, weil Sie für den Kauf des Investmentfonds einen Ausgabeaufschlag bezahlen müssen. Das ist die Provision, welche die Bank von der Fondsgesellschaft erhält.

Außerdem erhält die Bank auch in Zukunft noch Provisionen, und zwar aus dem Betrag, den Sie in den Investmentfonds angelegt haben. Das ist die Vertriebsfolgeprovision, juristisch auch "Zuwendung" genannt.

Mit dem extra Zins ist es meist schon nach 3 Monaten vorbei, während die extra Kosten im Fonds noch lange wirken, zu Lasten Ihrer Erträge.

* Daten zur Berechnung: Summe der Ausgabeaufschläge von 5 Prozent fließt an den Verkäufer. 50*12*18*5 Prozent = 540 Euro. Zusätzlich minus 0,5 Prozent des Guthabens ohne Wertsteigerung jährlich als Bestandsprovision von 47,50*12*18. Entspricht nochmal 451 Euro. Die Berechnung basiert auf konkreten Fällen aus der Verbraucherberatung der Verbraucherzentralen.